مقدمة

يسلط هذا التقرير الضوء على التحديات المتعلقة بعجز حاد متوقع في تمويل الشركات التقنية في منطقة الشرق الأوسط وشمال أفريقيا، والمقدر بحوالي 20 مليار دولار خلال الخمس سنوات القادمة. ساعدت وفرة المستثمرين في المراحل المبكرة في السنوات الخمس الأخيرة على وضع الشركات التقنية الناشئة في المنطقة في مسار النمو المتسارع الذي تشهده اليوم. ومع نمو هذه الشركات إلى مستويات متقدمة، فإن ندرة رأس المال في مرحلة النمو تشكل خطراً على استدامة هذا الزخم. ونعتقد أن منطقة الشرق الأوسط وشمال أفريقيا يمكن أن تستفيد من المزيد من صناديق الاستثمار الجريء المتخصصة في مرحلة النمو، وأن دور القطاع العام حاسم لمواصلة تطوير سلسلة القيمة للاستثمار التقني.

شهد قطاع الاستثمار الجريء في منطقة الشرق الأوسط وشمال أفريقيا انطلاقةً متجددة في عام 2018 عندما بدأت مجموعة من المستثمرين المؤسسيين في دعم العديد من الشركات التقنية الناشئة. وعلى مدى السنوات الخمس الماضية، أدى هذا الزخم إلى تمويل أكثر من 2000 شركة ناشئة، باستثمارات تتجاوز 9 مليارات دولار. في يومنا الحالي، نجحت 220 شركة في إغلاق جولات تمويلية "A" أو ما يليها، والتي يشار إليها باسم "مرحلة النمو" في هذا التقرير[1]. يمثل هذا إنجازًا تاريخيًا حيث تدخل منظومة الاستثمار الجريء في المملكة العربية السعودية ومنطقة الشرق الأوسط وشمال أفريقيا بشكل عام مرحلة النمو للمرة الأولى.

من حيث متطلبات التمويل، يتطلب الاستثمار في مرحلة النمو ما يقارب عشرة أضعاف الأموال المستثمرة في المراحل المبكرة. وعلى الرغم من ارتفاع حجم رأس المال المطلوب، فإن مستوى المخاطر في مرحلة النمو أقل بكثير. هذا ما يمثل فرصة جذابة للمستثمرين لاستثمار رأس مال ضخم في شركات ذات المخاطر المنخفضة نسبياً والتي من الممكن أن تحقق عوائد جذابة خلال إطار زمني قصير نسبيًا، يتراوح ما بين العامين والخمسة أعوام.

إذاً لماذا توجد فجوة في رأس المال المخصص لمرحلة النمو اليوم في المنطقة؟ إن متوسط حجم الأصول المُدارة لصندوق الاستثمار الجريء في مراحل النمو أكبر بكثير من نظيره في صندوق المرحلة المبكرة، مما يعني أن مديري الصناديق في مرحلة النمو بحاجة إلى جمع الأموال من المستثمرين المؤسسيين مثل صناديق الثروة السيادية وصناديق التقاعد وصناديق الأوقاف ومثيلاتها، على عكس صناديق المرحلة المبكرة التي تستهدف بشكل رئيسي الأفراد ذوي الثروات العالية (HNIs) أو المكاتب العائلية. ومع ذلك، فإن هؤلاء المستثمرين المؤسسيين لديهم سياسات داخلية صارمة تعطي الأولوية لتخصيص رأس المال للصناديق التي تظهر سجل أداءٍ طويل من التخارجات، والعوائد المحققة. ولا تمتلك صناديق مرحلة النمو حتى الآن سجلات أداءٍ طويلة في منطقة الشرق الأوسط وشمال أفريقيا، وذلك ببساطة لأن القطاع الاستثماري لا يزال حديث العهد، ولم يشهد القطاع العدد اللازم من عمليات التخارج الفعلية. تتراوح الدورة النموذجية للشركات الناشئة منذ البداية وحتى التخارج ما يقارب الثمان سنوات، ومعظم قصص النجاح في منطقة الشرق الأوسط وشمال أفريقيا لم تكن موجودة منذ فترة بعيدة من اليوم.

فمن ناحية، هناك حاجة إلى المزيد من رأس المال لدعم الشركات في مرحلة النمو وتمكينها من تحقيق عمليات تخارج ناجحة، ومن ناحية أخرى، هناك حاجة إلى عمليات تخارج ناجحة لتكوين سجل إداءٍ إيجابي من شأنه أن يسمح لصناديق الاستثمار الجريء بجمع رأس مال إضافي من المنطقة ومن خارجها. السؤال الأهم في سوق الاستثمار الجريء في المنطقة هو: كيف يمكننا الخروج من هذه المعضلة التي تعرقل نضوج منظومة الاستثمار الجريء وبالتالي شركات التقنية في المنطقة؟ إن تحفيز صناعة جديدة هو أحد الأدوار المعتادة للقطاع الحكومي. وسد فجوة التمويل في مرحلة النمو من شأنه أن يمثل الخطوة الأخيرة في الجهود التي تبذلها حكومات المنطقة لاستكمال تفعيل منظومة الاستثمار الجريء. إن ظهور مجموعة رائدة من الشركات التقنية الناجحة من شأنه أن يؤسس سجلات أداءٍ حافلة وطويلة بشكلٍ كافٍ للحصول على ثقة مستثمري القطاع الخاص (من المنطقة وخارجها) لتخصيص رأس المال للاستثمار الجريء في المنطقة، والذي بدوره سيدعم النمو والاستدامة الذاتية للمنظومة.

1. نجاح منطقة الشرق الأوسط وشمال أفريقيا في تفعيل منظومتها التقنية

تمثل البداية المرحلة الأكثر صعوبة في إنشاء منظومة مزدهرة للابتكار. في هذه المرحلة يندر وجود تجارب ناجحة سابقة تكون بمثابة قدوة وإلهام لمؤسسي الأعمال في المستقبل؛ فالمواهب ذات الخبرة محدودة بسبب عدم وجود شركات التقنية التي تنميها. وعلى الجانب الآخر، فإن الممولين يترددون في دعم رواد الأعمال بسبب عدم وجود العدد الكافي من قصص النجاح المنتهية بالتخارج. بالإضافة إلى أن القوانين والتشريعات في هذه المرحلة -في أغلب الأحوال- تتطلب بعض التعديلات لتتوافق مع نماذج الأعمال التقنية. وأخيراً، عدم الوضوح في مدى تقبل المستهلكين والمنشآت للمنتج التقني الجديد، وهذه القائمة الطويلة من التحديات تتطلب حلولاً متوازية تُطبّق في آنٍ واحد.

تتطلب منظومة ريادة الأعمال التقنية وجود عدد من عوامل التمكين وتطويرها بشكل متزامن وهذا ما يجعل مهمة إطلاق منظومة جديدة للابتكار معقدة للغاية وتتطلب إلى جذب رواد الأعمال وإلهامهم، وتكريس الجهد والتمويل في أنشطة الاحتضان والتسريع، وإنشاء إطار تنظيمي وحوافز لبدء أعمال تجارية جديدة، وتعزيز تكوين شبكة اجتماعية من المستثمرين ورواد الأعمال من خلال الأنشطة والمؤتمرات، وتمويل عدد من صناديق الاستثمار الجريء المحلية في المرحلة المبكرة.

إطار STV للمحركات الرئيسية لمنظومة الابتكار

لقد نجحت المملكة العربية السعودية، إلى جانب دول مجلس التعاون الخليجي الأخرى، في تنفيذ هذه الخطوات تحت ظل قيادة حاسمة أطلقت سلسلة شاملة من المبادرات لتحفيز المنظومة.

في الفترة ما بين 2018 و2022، أسفرت المبادرات المختلفة عن خلق ما يتجاوز عن 2000 شركة تقنية في منطقة الشرق الأوسط وشمال أفريقيا حصلت على تمويلات تزيد عن 9.0 مليار دولار أمريكي. من بين هذه الشركات، هناك 220 شركة في مرحلة النمو اليوم، أي الشركات التي قامت بجمع جولة التمويل من الجولة A أو أعلى، وتتطلع إلى جمع جولة التمويل B أو أعلى. وفي الفترة نفسها، شكلت جولات B واللاحقة لها 4% فقط من إجمالي جولات التمويل التي تمت، وشكلت 49% من إجمالي رأس المال المستثمر[3]. وكما سيناقش لاحقًا في هذا التقرير، فإن هذا أقل بكثير من حصة تمويل مرحلة النمو في المنظومات المتقدمة.

2. موجةٌ من الشركات المنتقلة إلى مرحلة النمو في المنطقة

مع استمرار النمو والنضج في منظومة الشركات التقنية في الشرق الأوسط وشمال أفريقيا، شهدنا تسارعاً في عدد الشركات الناشئة التي وصلت إلى مرحلة النمو. يوجد حاليًا 220 شركة ناشئة تمكنت من الحصول على استثمارات مرحلة الجولة A وما بعدها، منها حوالي 160 شركة نشطة في السوق اليوم. من المتوقع أن يستمر هذا الاتجاه التصاعدي في السنوات القليلة القادمة، حيث تتقدم المزيد من الشركات الناشئة التي حصلت على تمويل في الخمس سنوات الأخيرة إلى مرحلة النمو.

عدد شركات التقنية النشطة في المنطقة التي جمعت جولة A وأعلى،2017-2022 [5]

تمكنت شركات التقنية من جمع جولات تمويلية أكبر على خلفية النمو القوي لأساسياتها، حيث حققت في كثير من الحالات أكثر من 100 مليون دولار في الإيرادات. وفي STV، شهدت المحفظة ٦ شركات نمت إيراداتها من بضعة ملايين في الوقت الذي استثمرت فيه STV فيها إلى أكثر من 100 مليون دولار من الإيرادات السنوية لكل منها.

نمو إيرادات شركات محفظة (STV 6 شركات تجاوزات حاجز إيرادات الـ 100 مليون دولار)

تغطي عمليات الشركات في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا عدة قطاعات، وترتكز معظمها على التجارة الإلكترونية والتقنية المالية والخدمات اللوجستية (أو مزيجاً منها جميعاً). وتمتلك هذه القطاعات الثلاث أكبر حصة من القيمة الاقتصادية الممكنة في منطقة الشرق الأوسط وشمال أفريقيا، ولذلك -بطبيعة الحال- تمثّل هذه القطاعات أعلى الفرص لخلق واستيعاب شركات تقنية عملاقة.

شركات المنطقة التي قامت بجمع جولات A وما بعدها بنهاية عام 2022، مقسمة حسب القطاع [6]

كدلالة أخرى على نضوج المنظومة، ودخولها مرحلة النمو، نشهد اليوم نشاطاً متزايداً في تخارجات الشركات التقنية. حيث شهدت عمليات الاستحواذ ارتفاعًا في السنوات الأخيرة، ببلوغها 190 عملية استحواذ بين عامي 2018 و2022 [7]. وحتى الآن، شهدنا 4 اكتتابات عامة أولية لشركات تقنية في منطقة الشرق الأوسط وشمال أفريقيا، مع إعلان عدد من الشركات الإضافية في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا عن بدء الإعداد للطرح العام، بما في ذلك العديد من شركات محفظة STV مثل Tabby، Floward، وTrukker، وUnifonic، وNana.

بعض العناوين المختارة من شركات تقنية في المنطقة أعلنت خططها للاكتتاب العام الأولي

3. المنطقة بحاجة إلى 25 مليار دولار من الاستثمارات في مرحلة النمو

تحتاج الشركات التقنية المدعومة من مستثمري رأس المال الجريء إلى جمع أموال إضافية خلال مراحل النمو أكبر حجما بـما يقارب ويتجاوز 10 أضعاف ما كانت عليه في المراحل المبكرة [8]. في هذه المرحلة، تكون الشركة أثبتت فاعلية نموذج عملها وينتقل التركيز من التجربة إلى التوسع. يساعد هذا التمويل الإضافي في زيادة توظيف المدراء التنفيذيين ذوي الخبرة، والتوسع الجغرافي، والتوظيف، ومبادرات الاندماج والاستحواذ، والعديد من أدوات النمو التي تمكن من توسيع نطاق هذه الشركات الريادية لتصبح شركات مستدامة.

متوسط حجم الصفقة في كل مرحلة ودولة، مليون دولار

في حين أن رأس المال المطلوب في مرحلة النمو أعلى بكثير، إلا أن مستوى المخاطر منخفض بشكل ملحوظ مقارنة بالشركات الناشئة في المراحل المبكرة. تمثل هذه فرصة واعدة للمستثمرين لتخصيص نسبة معتبرة من رأس المال في استثمارات منخفضة المخاطر نسبياً يمكنها تحقيق عوائد جذابة في إطار زمني قصير، حيث يكون التخارج من مثل هذه الاستثمارات عادة في إطار زمني أقصر، يتراوح ما بين العامين والخمسة أعوام.

علاوة على ذلك، زادت أعداد الجولات الضخمة مع انتقال المزيد من الشركات من الجولة A إلى جولات متقدمة. فقد ارتفع عدد جولات التمويل التي تزيد عن 30 مليون دولار في المنطقة بشكل مستمر، من 5 جولات في عام 2020 إلى 22 جولة في عام 2022، ومن المتوقع أن يستمر هذا النمو. وقد شهدت الجولات التي تتجاوز +100 مليون دولار على وجه الخصوص ارتفاعًا كبيرًا في العامين الماضيين بعد ظهور أول جولة من هذا الحجم في عام 2020، حيث تشهد المنطقة المزيد والمزيد من جولات التمويل من فئة C+.

والآن بعد أن دخلت منطقة الشرق الأوسط وشمال أفريقيا مرحلة تسود فيها شركات النمو، يصبح السؤال المهم: هل رأس المال المتاح في مرحلة النمو كافٍ لدعم الشركات التقنية الرائدة وتمكينها من إكمال الخطوات الأخيرة قبل التخارج؟ باستخدام ثلاثة منهجيات مختلفة، فإننا نقدر الحاجة إلى ما يقارب 25 مليار دولار لتمويل مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا خلال السنوات الخمس المقبلة. هذا الكم من الاستثمار ضروري لتمكين منطقة الشرق الأوسط وشمال أفريقيا من تحقيق إمكانياتها والنضوج إلى شركات تقنية ضخمة.

المنهجية الأولى: توقعات استثمارات رأس المال الجريء بناءً على حجم الناتج المحلي الإجمالي ونسبته

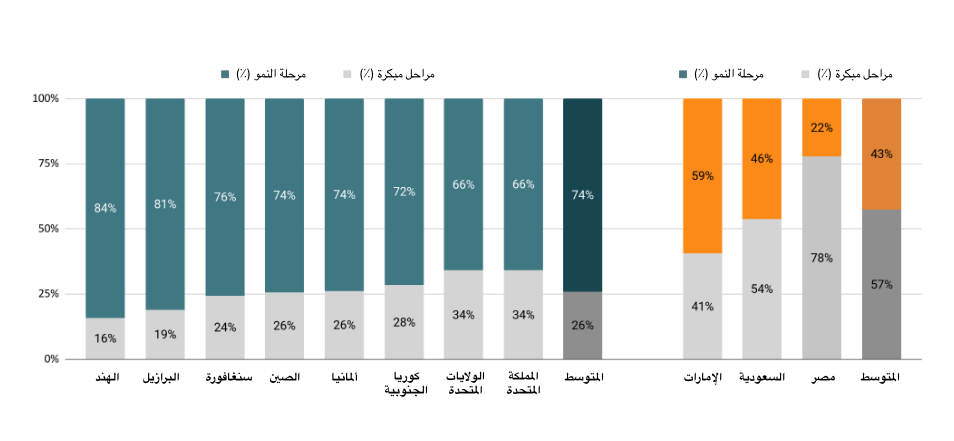

في الدول ذات قطاعات الاستثمار الجريء المتقدمة، تتراوح الاستثمارات سنوياً بين 0.2% و1.0% من الناتج المحلي الإجمالي، ويمكن أن تصل حصة مرحلة النمو من إجمالي الاستثمارات إلى 90% من حجم القطاع ككل.

استثمارات رأس المال الجريء كنسبة مئوية من الناتج المحلي الإجمالي حسب البلد، 2018-2022 [11]

تقسيم استثمارات رأس المال الجريء حسب المرحلة والبلد، 2018-2022 [12]

نتوقع في الرسم البياني أدناه استثمارات رأس المال الجريء المطلوبة في المنطقة على افتراض أن نسبة هذه الاستثمارات إلى الناتج المحلي الإجمالي ستصل إلى 0.33% في عام 2028 وأن حصة مرحلة النمو سترتفع من 25% إلى 75%، في اتجاه موافق لما شهدته منظومة الاستثمار الجريء في الأسواق الأخرى. وهذا يوضح أن منطقة الشرق الأوسط وشمال أفريقيا تحتاج إلى حوالي 39 مليار دولار أمريكي من استثمارات رأس المال الجريء بين عامي 2023 و2028، منها 26 مليار دولار أمريكي في مرحلة النمو.

استثمارات رأس المال الجريء في المنطقة، قيم فعلية وتوقعات (مليار دولار أمريكي) [13]

المنهجية الثانية: توقعات حجم الاستثمارات بناءً على شركات التقنية المليارية المحتملة في منطقة الشرق الأوسط وشمال أفريقيا

استنادًا إلى تقريرنا السابق "من التأسيس وحتى الإدراج" - فإن منطقة الشرق الأوسط وشمال أفريقيا قادرة على إنتاج ٤٠ شركة تقنية مليارية بحلول عام 2030. واستنادًا إلى المؤشرات العالمية، تتطلب كل شركة تقنية مليارية في المتوسط ما يقرب من 270 مليون دولار من إجمالي التمويل [14]. مما يعني الحاجة إلى إجمالي مطلوب قدره 10.8 مليار دولار أمريكي لإنتاج 40 شركة مليارية جديدة. علاوة على ذلك، نتوقع معدل نجاح يصل إلى 40% للشركات التي تمر بمرحلة النمو والتي تقوم بجولات ضخمة. ما ينتج عنه إلى إجمالي 25 مليار دولار من متطلبات التمويل.

المنهجية الثالثة: معدل تخرج الشركات عبر مختلف المراحل

عند بداية منظومة جديدة للاستثمار الجريء، تتركز غالبية الاستثمارات، إن لم تكن كلها، في المراحل المبكرة بينما تتجسد فرص الاستثمار في مرحلة النمو عند نمو بعض الشركات من المراحل المبكرة بنجاح. نلاحظ أنه في منطقة الشرق الأوسط وشمال أفريقيا، تستغرق الشركة الواحدة عادة حوالي 8 سنوات لتتمكن من المرور بالدورة الكاملة من بداية التأسيس إلى التخارج. إن حقيقة أن المنطقة بدأت تضم مجموعة كبيرة من الشركات في المرحلة المبكرة في عام 2018 تقريبًا تفسر سبب دخولنا اليوم، بعد مرور 5 سنوات، إلى موسم شركات مرحلة النمو لأول مرة. ومن المتوقع وصول المزيد من الشركات التي تم احتضانها بعد عام 2018 إلى مرحلة النمو. يوضح الجدول أدناه متوسط عدد من المؤشرات التي تمت ملاحظتها عبر مختلف منظومات الاستثمار الجريء المشابهة لمنطقة الشرق الأوسط وشمال أفريقيا.

إحصائيات واتجاهات جولات التمويل للشركات الناشئة [15]

يقيس معدل التخرج نسبة الشركات الناشئة التي تنتقل عبر مراحل التمويل من مرحلة إلى أخرى. يمكن للشركة الخروج من مسار التمويل إما لأنها تعثرت، أو أصبحت مستدامة ذاتيًا، أو أنها سجلت تخارجًا ناجحًا.

في العادة، لكل 100 شركة تقوم بجمع جولات ما قبل A، نجد أن 37 منها تتخرج إلى الجولة A، و12 إلى الجولة B، و5 إلى الجولة C، و2 إلى الجولة D+ بإجمالي 157 جولة. إن الشركات التي تمر بجميع جولات التمويل، من مرحلة ما قبل A إلى الجولة D+، تجمع في المتوسط 271 مليون دولار إجمالاً. وأخيرًا، هناك حاجة إلى حوالي 2 مليار دولار من التمويل لدعم 100 شركة في مرحلة ما قبل A خلال رحلة نموها، منها 80% عبر جولات مرحلة النمو و20% عبر جولات المراحل المبكرة.

رسم توضيحي للتمويل اللازم للشركات الناشئة حتى تتمكن من متابعة مسار التمويل بالكامل

وبالنظر إلى أنه على مدى السنوات الخمس الماضية في المنطقة، كان لدينا في المتوسط 468 شركة ناشئة بدأت وجمعت الجولة الأولى من الاستثمار كل عام، فإننا نقدّر أن الاستثمار السنوي المطلوب سيكون 9.5 مليار دولار أمريكي، منها 7.6 مليار دولار أمريكي سيتم تخصيصها للشركات في مرحلة النمو. نعرض أدناه توقعات الاستثمارات، مع الأخذ في الاعتبار 158 شركة في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا موجودة اليوم، ونفترض أن المنطقة ستستمر في المتوسط بإنتاج 468 شركة ناشئة جديدة سنويًا.

الاحتياجات التمويلية المتوقعة لمنطقة الشرق الأوسط وشمال أفريقيا، في المراحل المبكرة ومرحلة النمو

4. هناك فجوة تمويلية ضخمة في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا

إذا كان تمويل مرحلة النمو المطلوب في السنوات الخمس المقبلة يبلغ حوالي 25 مليار دولار، فما هو حجم رأس المال المتوفر للاستثمار الجريء حاليًا في منطقة الشرق الأوسط وشمال أفريقيا؟ للإجابة على هذا السؤال، نظرنا إلى فئات المستثمرين المختلفة وقمنا بتقدير رأس المال المتوفر لكل منهم.

مستثمرو رأس المال الجريء في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا وقدراتهم

1. صناديق الثروة السيادية في المنطقة

تستثمر صناديق الثروة السيادية في منطقة الشرق الأوسط وشمال أفريقيا في الشركات التقنية التي تمر بمرحلة النمو إما من خلال صناديق/أقسام رأس المال الجريء المتخصصة (مثل سنابل في إطار صندوق الاستثمارات العامة، ومبادلة فنتشرز في إطار مبادلة)، أو مباشرة من الصندوق الرئيسي (ADQ كمثال). على الرغم من أن النشاط الاستثماري لهؤلاء المستثمرين كان متقطعًا حتى الآن، إلا أنهم يمتلكون أصول تحت الإدارة ضخمة ورأس المال اللازم ليصبحوا أكثر نشاطًا في المستقبل. يعتمد رأس المال المتوفر المقدر لهذه الفئة من المستثمرين المستخدم في تقديراتنا على الحد الأقصى لاستثماراتهم السنوية في رأس المال الجريء في مرحلة النمو.

2. شركات الاستثمار الجريء التي تختص بمرحلة النمو في المنطقة

عادةً ما يكون لدى الصناديق التي تركز على مرحلة النمو ما لا يقل عن 300 مليون دولار من التزامات المستثمرين التي تمكنها من تخصيص ما يصل إلى 45 مليون دولار لشركة الواحدة، مما يمنحها القدرة على قيادة جولات أكبر من 100 مليون دولار ومضاعفة أسهم محافظها الاستثمارية. وفي منطقة الشرق الأوسط وشمال أفريقيا، يمتلك اثنان فقط من المستثمرين النشطين هذه القدرة: STV، التي تدير صندوقًا بقيمة 800 مليون دولار، وImpact46، التي تدير عددًا من صناديق مرحلة النمو وكذلك الأصل الواحد. ويركز كلا المستثمرين على شركات التقنية في منطقة الشرق الأوسط وشمال أفريقيا بدون تركيز محدد على أحد القطاعات التقنية الفرعية. يعتمد رأس المال المتوفر المقدر لهذه الصناديق على أحجامها، وحجم الالتزامات الجديدة، ورأس المال المقدر الموزع.

3. شركات الاستثمار الجريء العالمية المختصة في مرحلة النمو والتي تستثمر في المنطقة

صناديق الاستثمار الجريء في مرحلة النمو والتي لديها إما سياسة استثمار تركز على مناطق أخرى ولكن من وقت لآخر تستثمر بشكل انتقائي في منطقة الشرق الأوسط وشمال أفريقيا، مثل Sequoia Capital India & SE (الآن Peak XY Partners) أو هي صناديق ذات سياسة استثمار حول العالم مثل SoftBank، وGeneral Atlantic وProsus وTiger Capital. يعتمد رأس المال المتوفر المقدر لهؤلاء المستثمرين على أحجام الصناديق ورأس المال المستثمر ونسبة استثمارات رأس المال الجريء المخصصة للمنطقة إلى إجمالي رأس المال المستثمر.

4. مستثمرون آخرون غير مستثمري رأس المال الجريء في المنطقة

هؤلاء المستثمرون الذين يتخذون من المنطقة مقراً لهم أو ينشطون عبر مختلف فئات الأصول الاستثمارية. قد يختلف اهتمامهم بشركات التقنية بمرور الوقت حيث تتنافس فئة استثمارات رأس المال الجريء مع فئات الأصول الأخرى. علاوة على ذلك، في حين أن بعضها يمتلك قدرات متوافقة مع احتياجات شركات التقنية في مرحلة النمو مثل Investcorp والمملكة القابضة وGulf Capital، فإن البعض الآخر أكثر عمومية مثل المكاتب العائلية أو وسطاء الاستثمار. ويستند التقدير لرأس المال المتاح لهؤلاء المستثمرين إلى حساب حجم الأصول المدارة ونسبة تخصيصهم لاستثمارات رأس المال الجريء في منطقة الشرق الأوسط وشمال أفريقيا.

تحتاج شركات التقنية التي وصلت لمرحلة النمو إلى مستثمرين يتمتعون بالتركيز المستمر والقدرات المتخصصة. يعد التركيز المستمر ضروريًا لضمان التوافر المستمر لرأس المال في الجولات اللاحقة وتجنب توجه رأس المال هذا إلى أصول أخرى من وقت لآخر. ومن جانب آخر تمثل القدرات المتخصصة أهمية بالغة فيما يتعلق بتقدير التقييم المناسب، دعم خلق القيمة وكذلك توجيه هذه الشركات الرائدة نحو عمليات تخارج الناجحة.

الفئتان الوحيدتان من المستثمرين الذين يتمتعون بمثل هذه السمات هما الأذرع الاستثمارية لصناديق الثروة السيادية الإقليمية وكذلك صناديق الاستثمار الجريء الإقليمية المتخصصة بمرحلة النمو. بفضل صندوقها البالغ 800 مليون دولار، كانت STV هي الأكثر نشاطاً بين عامي 2018 و 2022 في مرحلة النمو بعد استثمارها في 27 جولة. كان نشاط الأذرع الاستثمارية لصناديق الثروة السيادية الإقليمية متقطعاً إلى حد كبير حتى الآن لكنه بدأ يظهر مزيداً من الاتساق مؤخراً. من ناحية أخرى، أعاد مستثمرو رأس المال الجريء في مرحلة النمو من خارج المنطقة تركيزهم على أسواقهم الأساسية في ظل ظروف السوق المضطربة في عام 2022 بعد أن شاركوا في عدد من الاستثمارات في المنطقة عام 2021، هذا التراجع أدى بدوره إلى تفاقم فجوة رأس المال المتاح للشركات في مرحلة النمو. كان لفئة المستثمرين الآخرين (غير مستثمري رأس المال الجريء) دورًا مهمًا في سد هذه الفجوة مؤقتًا، لكن لا يزال من غير الواضح مدى استمرارية تركيزهم على قطاع الشركات التقنية في مرحلة النمو.

نعرض في الرسم البياني أدناه تقديراتنا لحجم رأس المال المتاح حاليًا للشركات التقنية في مراحل النمو في المنطقة والذي تبلغ قيمته حوالي 4.2 مليار دولار. وبالمقارنة مع احتياجات التمويل البالغة 25 مليار دولار، فإن هذا يعني أن السوق يشهد فجوة تمويلية يزيد حجمها عن 20 مليار دولار.

وفي العام 2023، كان لفجوة التمويل في المنطقة آثار واضحة تمنع شركات النمو من الوصول إلى الإمكانات الكاملة الموضحة في الفصل 3 من هذا التقرير. وانخفض التمويل في النصف الأول من عام 2023 بنسبة 42% مقارنة بالفترة نفسها من عام 2022. ليس فقط ذلك، لكن عدد المستثمرين النشطين انخفض أيضًا بأكثر من النصف وهو انخفاض بنسبة 55% على وجه الدقة.

حجم تمويلات رأس المال الجريء في الشرق الأوسط وشمال أفريقيا، نصف سنوي 2019-2023 [18]

من الأسباب الرئيسية لهذا الانخفاض هو أن المستثمرين الدوليين، الذين كانوا نشطين للغاية في المنطقة في السابق، قد تراجعوا عن الاستثمار في المنطقة. لعب هؤلاء المستثمرون دوراً كبيراً في عام 2022، إذ شكلوا 50% من المستثمرين في صفقات المراحل المتأخرة. لكن بحلول النصف الأول من عام 2023، انخفضت مشاركتهم إلى 28% [19] فقط.

يمكن رؤية تحول مثير للاهتمام عندما نركز على كبار المساهمين. في النصف الأول من عام 2022، كان أكثر 10 مستثمرين، مصنفين حسب رأس مالهم المقدر من قبل Magnitt، مسؤولين عن 26% من إجمالي رأس المال الموزع. وعند النظر للنصف الأول من عام 2023، ارتفع هذا الرقم إلى 62%. ومع ذلك، فإن تركيبة هؤلاء المستثمرين الكبار تكشف المزيد. ومن بين هذه الشركات العشرة الرائدة في عام 2022، كان هناك 4 فقط في منطقة الشرق الأوسط وشمال أفريقيا و7، أي الأغلبية، كانت من صناديق الاستثمار الجريء. أما ما حدث في العام الحالي، وفي تحول واضح، فإن جميع المستثمرين العشرة الأوائل هم من منطقة الشرق الأوسط وشمال أفريقيا. والجدير بالذكر أن 3 منها فقط هي من شركات الاستثمار الجريء، حيث كانت STV هي المستثمر الوحيد الذي احتفظ بتصنيفه العشرة الأوائل في كلا العامين [20].

المستثمرون النشطون في جولات الشركات الناشئة في منطقة الشرق الأوسط وشمال أفريقيا [21]

يواجه المستثمرون المحليون، الذين يتمتعون بوضع مثالي لسد هذه الفجوة التمويلية، تحدياً يتعلق بالسيولة ومحدودية رأس المال المتاح أو الأموال الجاهزة لاستثمارها في الشركات، مما يحد من قدرتهم على المشاركة في استثمارات كبيرة. مع تراجع المستثمرين الدوليين عن المنطقة ومواجهة المستثمرين المحليين لقيود توفّر رأس المال، تمثّل هذه الثنائية خطراً جمّاً على مستقبل المنظومة.

في جميع أنحاء العالم، عادةً ما تضم الشركات المليارية 3 مستثمرين في مرحلة النمو من بين مساهميها. في المتوسط، تدير صناديق الاستثمار الجريء 20 شركة في محافظها الاستثمارية، ويحقق 20% منها عوائد عالية تتجاوز قيمة الصندوق ككل. وبالنظر إلى توقعاتنا السابقة بظهور 40 شركة مليارية في منطقة الشرق الأوسط وشمال أفريقيا، فإن هذا يؤكد الحاجة إلى وجود ما لا يقل عن 10 مدراء إقليميين لصناديق الاستثمار الجريء المتخصصة في مرحلة النمو.

التركيبة المعتادة للشركة التقنية المليارية عالميًا [23]

5. للحكومة دورٌ حاسم في سد هذه الفجوة

كما أشرنا سابقاً، تحتاج صناديق الاستثمار الجريء المتخصصة في مرحلة النمو إلى جمع رأس المال من المستثمرين المؤسسيين مثل صناديق الثروة السيادية وصناديق التقاعد وصناديق الأوقاف. ومع ذلك، فإن هؤلاء المستثمرين المؤسسيين لديهم سياسات داخلية صارمة للغاية تعطي الأولوية لتخصيص رأس المال للصناديق التي تظهر سجلاً حافلاً من حيث التخارجات. ولكن لا يتوفر مثل هذا السجل الحافل للصناديق التي تستثمر في مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا بعد، وذلك ببساطة لأن هذا القطاع لا يزال حديث العهد. لذلك تبرز الحاجة هنا إلى ضخ المزيد من رؤوس الأموال للشركات التقنية في مرحلة النمو وتمكينها من تحقيق عمليات تخارج ناجحة. على الجانب الآخر، هناك حاجة إلى المزيد من عمليات التخارج لتعزيز سجل صناديق رأس المال الجريء والذي من شأنه أن يسمح لهم بجمع رؤوس أموال إضافية. حل هذه المعضلة المهددة لمستقبل القطاع يتطلب النظر إلى مرحلة النمو في الاستثمار الجريء كفئة استثمارية مستقلة وجذّابة لصناديق الثروة السيادية والحكومات التي يمكن أن يكون لها دور محوري لضمان وصول السوق إلى النضج الكافي دون خلق تشوهات ضارة.

في المنظومات الناضجة، يقوم السوق بنفسه بحل كلتا القضيتين، ولكن في المنظومات الناشئة مثل منطقة الشرق الأوسط وشمال أفريقيا لن يحدث هذا. ويتمثل عنق الزجاجة الرئيسي في الافتقار إلى سجل حافل فيما يتعلق بعمليات التخارج، وهو ما يَثني مستثمري القطاع الخاص عن ضخ رأس المال في الصناديق المتخصصة في مرحلة النمو. وهنا يصبح دور القطاع الحكومي وشبه الحكومي حاسماً. هنالك عدة مبادرات يمكنها معالجة هذه الإشكالية.

يحتاج القطاع العام إلى ضخ المزيد من رأس المال إلى صناديق مرحلة النمو في منطقة الشرق الأوسط وشمال أفريقيا. ويمكن إسناد هذه المسؤولية إلى فئات مختلفة من مدراء الأصول العامة:

صناديق الصناديق العامة

كان لكل من الشركة السعودية للاستثمار الجريء، وصندوق الصناديق (جدا) دورًا حاسمًا من خلال تخصيص ما يتراوح بين 10 إلى 30 مليون دولار في المتوسط لصناديق الاستثمار الجريء في المراحل المبكرة. وتمكنوا بمرور الوقت من تطوير القدرات اللازمة لإجراء الفحص النافي للجهالة بشكل صارم على مدراء الصناديق وكذلك توجيه مدراء الصناديق نحو أفضل الممارسات، واكتسبوا فهمًا عميقًا للمنظومة المحلية. وهم في وضع جيد للاضطلاع بدور مماثل مع صناديق مرحلة النمو من خلال زيادة مخصصاتهم إلى 100-300 مليون دولار لكل استثمار.

صناديق الثروة السيادية

يمكن لصناديق الثروة السيادية أن تبدأ في تخصيص رؤوس الأموال بشكل مباشر لصناديق مرحلة النمو. إن الحجم الأكبر للتخصيص مقارنة بأموال المرحلة المبكرة أكثر توافقًا مع حجم الاستثمار المعتاد لصندوق الثروة السيادية. علاوة على العوائد المالية، فإن التعاون المباشر بين صناديق الثروة السيادية ومستثمر رأس المال الجريء في مرحلة النمو يمكن أن يكون مفيدًا للطرفين، عبر مساندة صناديق الثروة السيادية في الوصول في الوقت المناسب إلى الشركات التقنية الناجحة التي يمكن تعزيزها بشكل أكبر بدعمها في الطرح العام أو التوسع العالمي بشكلٍ مباشر.

صناديق التقاعد

تعد صناديق التقاعد من بين المستثمرين الأكثر قرباً لصناديق الاستثمار الجريء على مستوى العالم. في معظم دول مجلس التعاون الخليجي، وذلك لأنها تستهدف العوائد المالية طويلة الأمد. و لا تتضمن سياسات الاستثمار لصناديق التقاعد الاقليمية اليوم تخصيصاً لصناديق الاستثمار الجريء في المنطقة، بل على العكس من ذلك، يُحظر عليها في بعض الحالات القيام بذلك. تمثل اليوم صناديق الاستثمار الجريء في المنطقة فئة أصول جذابة، علاوة على أنه من الكافي أن يكون هناك حد أدنى من تخصيص الأصول تحت الإدارة الضخمة التي تديرها صناديق التقاعد الإقليمية لخلق أثر ضخم في صناعة رأس المال الجريء وبناء علاقة مستدامة طويلة الأجل بين صناديق التقاعد الإقليمية وصناديق الاستثمار الجريء الإقليمية.

ويمكن توجيه رؤوس الأموال في مرحلة النمو لفئات مختلفة من مدراء الأصول:

صناديق مرحلة النمو الإقليمية

مدراء صناديق رأس المال الجريء المختص في مرحلة النمو في المنطقة في وضع جيد لمواصلة قيادة المنظومة. حيث أن لديهم سجلات استثمار ناجحة في مرحلة النمو، وإن كانت مدتها محدودةً وتخارجاتها معدودة نظراً لنضج السوق ككل، كما تمتلك هذه الصناديق المعرفة والفهم لتحديد ودعم الشركات التقنية ذات الإمكانات الأعلى.

الصناديق الإقليمية للمرحلة المبكرة

هناك فرصة لنقل صناديق المراحل المبكرة الإقليمية بشكل انتقائي إلى صناديق تستثمر في مرحلة النمو من خلال تزويدها بتمويلات إضافية لمواصلة استثماراتها في شركات المحفظة الاستثمارية أو مساعدتها على جمع صندوق أكبر لمرحلة النمو. لقد اكتسبت صناديق المراحل المبكرة الخبرة والمعرفة ذات الصلة، كما أن تزويدها بالتمويل اللازم لمضاعفة معدلات نجاح الاستثمار في محافظها الاستثمارية من شأنه أن يساعدها خلال الانتقال بشكل طبيعي إلى قطاع مرحلة النمو.

صناديق مرحلة النمو العالمية

يمكن لصناديق الاستثمار في مرحلة النمو العالمية أن تجلب الخبرات ذات الصلة وربما الاستثمار الأجنبي المباشر أيضًا إلى منظومة المنطقة، وقد استثمر بعضهم بالفعل بشكل متقطع. يمكن تحفيز هذه الفئة بشكل أكبر لإنشاء مكاتب إقليمية دائمة في المنطقة واستثمار رؤوس الأموال داخل المنطقة.

مستثمري مراحل النمو ومصادر تمويلهم

6. خاتمة

في ضوء الإمكانات العالية والتقدم الذي تشهده منظومة الشركات التقنية الناشئة في منطقة الشرق الأوسط وشمال أفريقيا، والتي لا تنقص اقتصاداتها المالية والبشرية القدرة على إنتاج العديد من الشركات التقنية الناجحة، لا يمكن التغاضي عن النقص الحاد في التمويل، والبالغ ما نقدره بـ 20 مليار دولار. ورغم أن الأساس الذي تقوم عليه المنطقة متين -اقتصادياً وبشرياً- فإن هذه الفجوة التمويلية تهدد بوقف الزخم. لقد حان الوقت للمستثمرين المحليين المتخصصين، جنبًا إلى جنب مع الدعم الحكومي، لتحفيز هذه المنظومة نحو المرحلة القادمة. ومن خلال سد فجوة التمويل بشكل فعّال، لا تقتصر العوائد الممكنة على الجوانب المالية وضمان الحفاظ على المسار الواعد فحسب، بل تمثل كذلك فرصةً لزيادة تسارع القطاع، مما يعزز اقتصادات المنطقة كقوة تقنية عالمية، ويضع المنطقة على قائمة المنظومات الأكثر ابتكارًا وجاذبية مقارنةً ببقية الأقاليم حول العالم.